2023 : emprunter devient de plus en plus difficile

« Taux d’intérêts, BCE : direction vers l’inconnu » titrait déjà un article des Echos en septembre 2022, et nous n’en savons pas beaucoup plus six mois plus tard … Personne ne peut prédire la future politiques des grandes banques centrales (BCE en Europe, FED aux Etats-Unis), mais pour l’instant elles augmentent toutes, à tour de rôle et progressivement, leurs taux directeurs.

Ces taux directeurs nous impactent indirectement : la BCE prête de l’argent aux banques (BNP, Société Générale, LCL …), qui le prêtent à leur tour aux entreprises et aux consommateurs. Chaque hausse (ou baisse) des taux directeurs est donc répercutée par les banques …

L’objectif des grands argentiers n’est bien sûr pas d’empêcher les gens d’emprunter ! Leur seul objectif est de lutter contre l’inflation : la hausse des prix, quand elle est générale et durable, entraine en effet de nombreuses conséquences négatives : baisse de pouvoir d’achat, hausse de l’endettement des ménages, baisse de la croissance économique, chômage, alourdissement du budget de l’Etat …

La Banque Centrale Européenne prévoit d’ « augmenter sensiblement les taux d’intérêt » d’ici 2025 : il est donc encore temps d’emprunter en 2023 car votre capacité d’emprunt risque de diminuer dans les mois et les années à venir. N’hésitez pas à calculer votre capacité d’emprunt dès à présent.

Evolution des taux d’intéret : une brusque remontée depuis 2022

Comment emprunter en 2023 ?

Si emprunter une petite somme (par exemple pour financer des vacances, des travaux, un véhicule …) ne pose pas de problème particulier, emprunter pour réaliser un achat immobilier devient de plus en plus difficile quand on n’a pas un dossier solide.

Les paramètres à prendre en compte avant un achat immobilier

Concrètement, pour emprunter en 2023 il est important de prendre en compte plusieurs paramètres avant d’aller voir un banquier :

– Vos revenus : salaires, primes, revenus non-salariés …

– Vos charges : loyer, alimentation, transports, loisirs …

– Votre apport

– La somme que vous voulez emprunter

– Votre taux d’endettement

– Le taux d’intérêt actuel

– La durée du prêt

– Le coût de l’assurance emprunteur

– Les frais annexes

Tous les acteurs de la future vente immobilière (le vendeur s’il s’occupe directement de la vente, l’agence immobilière si elle fait l’intermédiaire, le notaire, la banque et l’assureur) vous demanderont à tour de rôle une ou plusieurs de ces informations, alors autant préparer votre dossier en avance !

Revenus

La banque vous demandera vos derniers avis d’imposition et vos dernières fiches de paie. Elle aura une nette préférence pour les fonctionnaires (car l’emploi est garanti) mais ne refusera pas pour autant les professions libérales et les micro-entrepreneurs (si le dossier est bon).

Charges

La banque étudiera votre train de vie, et notamment toutes vos charges actuelles : quel est le montant de votre loyer ? Quel est votre budget transport ? Votre budget loisirs ? Est-ce que vous avez des personnes à charge ? En comparant revenus et charges, le banquier estimera votre reste à vivre pour voir s’il est compatible avec le prêt demandé.

Santé

Depuis le vote de la loi Lemoine, il n’y a plus de questionnaire médical pour les emprunts inférieurs à 200.000 euros (400.000 euros quand on emprunte à deux) et si le prêt arrive à échéance avant 60 ans.

Apport

L’apport financier va reprendre de l’importance en 2023. Votre épargne va en effet 1) diminuer le montant de votre futur prêt et 2) rassurer le banquier quant à votre capacité à mettre de l’argent de côté. On estime traditionnellement que votre apport doit représenter au minimum 10% du prix de l’achat (c’est variable d’un banquier à l’autre). Mais plus votre apport est important (20%, 30% …) plus vous pourrez négocier de meilleures conditions d’emprunt.

L’apport financier prend de plus en plus d’importance

Somme à emprunter

La somme à emprunter doit être réaliste et correspondre à votre situation financière. Inutile d’espérer emprunter un million d’euros si vous n’avez pas des gros revenus ou un patrimoine important …

Durée du prêt

Un prêt immobilier se rembourse sur des périodes de quelques années à 25 années au maximum (27 ans quand il y a deux années de différé). Plus la durée est courte, moins le prêt sera couteux. Mais plus la durée est courte, et plus les mensualités à rembourser seront importantes.

Taux d’intérêt

Nous l’avons vu dans le premier paragraphe, les banques ne sont pas totalement libres sur les taux d’intérêt. D’une part parce qu’elles empruntent elles aussi, donc le taux ne peut pas être trop bas sinon ce n’est plus rentable. Et d’autre part parce qu’elles ont interdiction de dépasser un certain montant, qui évolue régulièrement, est qui est actuellement (en février 2023) de 2,84% maximum pour les prêts immobiliers sur vingt ans et plus, de 2,78% maximum pour les prêts immobiliers compris entre dix et vingt ans, et de 2,65% pour les prêts immobiliers d’und durée inférieure à dix ans.

Assurance emprunteur

L’assurance emprunteur n’est en théorie pas obligatoire, mais dans les faits et pour le commun de mortels, la banque en exigera une … et vous proposera la sienne. Vous pouvez bien sûr en choisir une autre (mais la banque l’acceptera-t-elle ?)

Il est conseillé de choisir l’assurance emprunteur de la banque dans un premier temps (pour s’assurer d’avoir le prêt), puis de la résilier pour en choisir une autre (ce que permet la loi Lemoine … sous certaines conditions). L’assurance emprunteur, mine de rien, revient très chère au bout de 20 ou 25 ans.

Frais annexes

Il ne faut enfin pas négliger les « frais annexes », et ils sont nombreux. On peut parler des frais de notaire, qui sont d’environ 11% (essentiellement des taxes reversées à l’Etat). On peut parler des frais de dossier de la banque (environ mille euros en général). On peut parler de l’assurance habitation. Il y a aussi tous les frais liés au déménagement : suivi du courrier par La Poste, résiliation de la box, location d’un camion… Sans parler des éventuels frais de rénovation et rafraîchissement de votre futur nouveau domicile : peinture, décoration, changement des serrures…

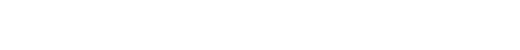

Calculer sa capacité d’emprunt

Le plus simple pour calculer sa capacité d’emprunt est de faire appel à un simulateur en ligne. Si vous êtes doué avec Excel, vous pouvez aussi bricoler un petit tableau (attention à ne pas faire d’erreur).

Un simulateur d’emprunt vous posera quelques questions simples :

– Quels sont vos revenus ?

– Quelles sont vos charges ?

– Quelle sera la durée du prêt ?

– Quel est le taux d’intérêt ?

– Quel est votre taux d’endettement ?

…

Vous pourrez ensuite jouer sur chacun de ces paramètres pour préparer votre dossier de prêt : attendre quelques mois pour augmenter votre apport personnel, augmenter la durée du prêt pour diminuer les mensualités …

Un simulateur de prêt vous permettra de connaitre votre capacité d’emprunt